バブル時代の終盤、住宅ローン金利は8.9%まで急上昇しました。払っても払ってもローン残高が減らずに「未払利息」が膨らんでいく事態にお客様の多くはパニックに。銀行の融資係の新人だった私がその時の状況を振り返ります。(文中敬称略)

異常な高金利で未払利息が発生しパニックに!

バブルの絶頂期に住宅ローン金利が8.9%まで上昇

1990年(平成2年)の後半に、住宅ローン金利は8.9%まで上昇しました。

住宅金融支援機構「フラット35サイト」 より引用

毎月返済しても元金が減らない

ここで異常事態が発生しました。お客様が毎月の約定返済(=決められた返済)を行っても、ローンの元金残高が一向に減らないのです。

例えば、ローンの元金残高が3,000万円あるお客様の約定返済金額が毎月5万円としましょう。毎月5万円の返済がお客様の口座から引き落としされたとしても、その5万円は全て利息の支払いに当てられて、ローンの元金残高3,000万円はそのまま変わらないということです。

住宅ローンで未払利息が発生する

当時の異常事態は、ローンの元金残高が減らないばかりでは済みませんでした。お客様側に「未払利息」が毎月発生するようになったのです。

「未払利息」というのは、一般の方々には理解しにくいと思います。ごく簡単に言えば、「支払いするべきなのに支払いが済んでいない利息」です。

「何だそれは!? 毎月決められた返済額をちゃんと払っているでないか!?」

そう思われる方もいると思います。その当時も相当数のお客様が理解できず、電話または窓口に来られて苦情に近い問い合わせが相次ぎました。

元利均等返済で未払利息が発生する仕組み

なぜ住宅ローンに未払利息が発生したのか?

当時お客様に説明していた内容を思い出しながら、ここに再現してみます。

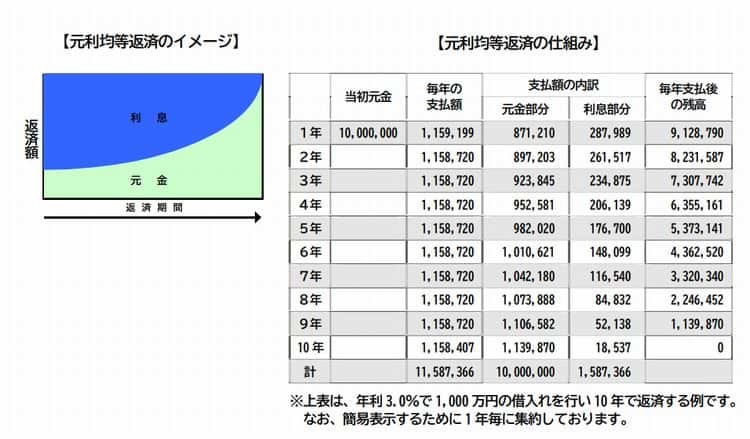

大阪府警察信用組合ウェブサイト より引用

元利均等返済方法の説明として、上のpdfのような図がよく用いられます。

「図の意味するところは分かるけれど、なぜそうなるのか分からない!」とぼやくお客様が何人もいました。

そういう人のために、分かりやすく噛み砕いて説明しましょう。

元利均等とは「元金と利息の合計額」が「毎回均等」

「元利均等返済方法」の「元利」というのは、次の意味です。

- 返済1回あたりの元金→「元」

- 返済1回あたりの利息→「利」

「元利」が「均等」というのは「返済1回あたりの”元金と利息の合計額”が”毎回均等”である」という意味です。

各返済日の支払利息は「利息計算期間」の後払い

元利均等返済方法の各回の利息金額は、その「返済日の直前期間」の利息です。

例えば2月10日の返済ならば、その前の期間は「1月11日~2月10日」。

この期間を「利息計算期間」と呼びます。

返済日には、この期間の利息を「後払い」する形となります。

利息の繰り越しは原則できない

ここで重要なポイントは、

「”利息計算期間”に係る利息は、その返済日に支払う必要がある」ということ。

この利息の「繰り越し」は原則できないのです。

各返済日の元金と利息の計算方法

例えば、仮に次のようなローンがあるとします。

- 現在残高:30,000,000円

- 金利:年率1.50%

- 返済方法:元利均等返済

- 毎月の返済金額:50,000円

返済周期(何ヶ月毎に返済するか)が1ヶ月の場合

残高 30,000,000円 × 年利 1.50 % ÷ 12(ヶ月)= 利息 37,500円

↓↓↓

元利均等返済金額は50,000円なので、返済となる元金は

50,000円-37,500円=12,500円 です。

↓↓↓

この約定返済後のローン残高は

30,000,000円-12,500円=29,987,500円 となり、次の返済日の利息計算の元となる残高は29,987,500円となるのです。

金利上昇による未払利息の発生

上記の例で、翌月の利率が年率3.000%に上がった場合はどうなるでしょう?

残高 29,987,500円 × 年利 3.0% ÷ 12(ヶ月)= 利息 74,968円

↓↓↓

元利均等返済金額は50,000円なので、期間利息にも足りません。このため、

元利均等返済額 50,000円-利息 74,968円=未払利息 24,968円が発生します!

元金の返済にあてる部分もないため。当然ながらローンの残高も減りません。

返済額の見直し「5年ルール」も足枷となった

ローン金利の見直しは年2回行われるのに対し、約定返済額は原則5年間変更になりません。商品設計の時点では恐らくこのような異常事態は想定していなかったことでしょう。

これでは、未払利息がどんどん膨らんでいくことになるため、当時は返済条件の変更手続き等で臨時に対応していました。

住宅ローンの金利は、もうかなり長いこと低水準が続いています。金利急上昇時のリスクは、考えが及ばない、または忘れがちになります。長期の資金計画を組み立てる際には頭の片隅に置いておくと良いかもしれません。

高金利は悪いことばかりじゃない・・・社内預金

利率6%の流動性預金

住宅ローンの金利が8%台なんて聞くと「とんでもない!」と吐き気がするかもしれません。しかし貸出金利が上昇するということは、連れて預金の金利も上がります。

私が銀行に入った時(1989年4月)の預金金利は1年物定期預金で3.75%でした。社内預金の金利は何と6.00%!! (目的外の引き出しができない)財形貯蓄とかでなく、流動性預金(=預金者が自由にいつでも引き出せる預金のこと)でした。

この6.0%というのは、銀行だから特殊ということではなく、法律で定められた下限金利がその水準であり、他の大手企業も同様だったと聞いています。

運用メインの人にとっては、とても良い時代だったのです。

社内預金の下限金利とは?

社内預金の利率は法律によって下限の利率が定められています。

(労働基準法第18条第4項)

下限利率は年0.5%(5厘)となっています(平成21年4月1日現在)。

なお、下限利率を下回る利率を労使協定で定めても無効となり、この場合には、下限利率を付けたものとみなされます。

下限利率は市中金利の実勢を考慮して、毎年見直しが行われますのでお近くの労働基準監督署までお問い合わせください。

厚生労働省 労働基準法に関するQ&A より引用

今(2018年3月現在)の下限利率は年0.5%。

メガバンクの普通預金の利率(2018年3月現在)が0.001%なので、これの500倍の水準になっています。